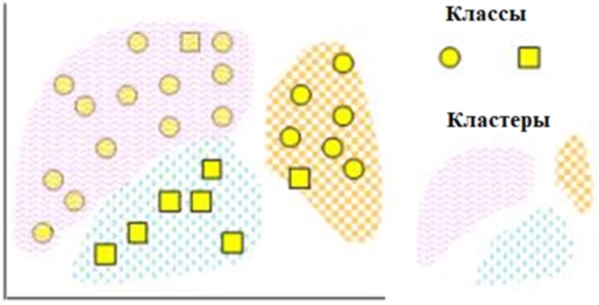

Классификация и сегментация

Кластер (здесь – сегмент) – группа объектов, обладающих общими свойствами, которая отличается следующими обязательными признаками:

-

внутренняя однородность;

-

внешняя изолированность.

| Характеристика |

Классификация |

Кластеризация |

|

Контролируемость обучения

|

контролируемое

|

неконтролируемое

|

|

Тип обучения

|

с учителем

|

без учителя

|

|

Состав групп

|

заранее задан

|

заранее не задан

|

|

Наличие пересечений

|

не допускаются

|

допускаются

|

|

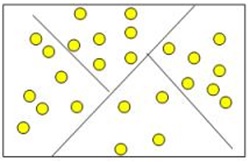

Непересекающиеся кластеры:

|

|

|

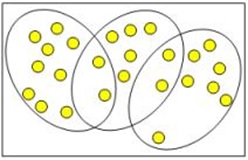

Пересекающиеся кластеры:

|

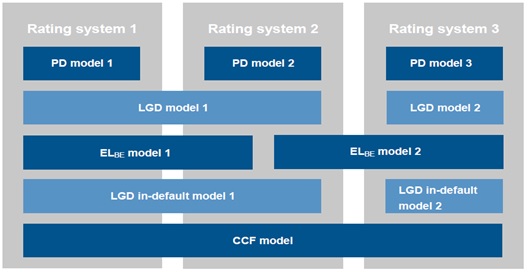

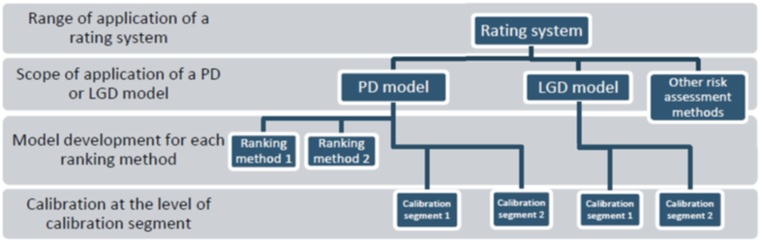

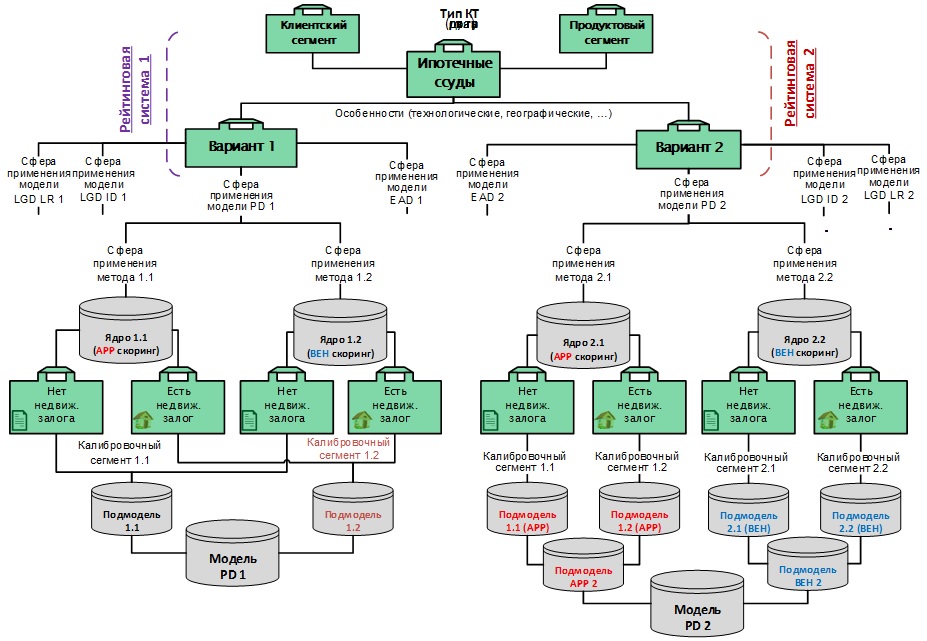

Общие подходы EBA (*) к структурированию рейтинговых систем

1. В портфеле кредитных требований выделяются типы кредитных требований, т.е. однородно управляемые группы ссуд (продуктовые сегменты).

Пример: «розничные ипотечные кредитные требования».

2. Рейтинговая система охватывает кредитные требования (ссуды) конкретного типа с возможным учётом процессов и систем, применяемых

для него (при необходимости).

Пример: рейтинговая система «розничные ипотечные ссуды, предоставляемые по конкретному процессу (технологии) и/или в рамках конкретной информационной системы».

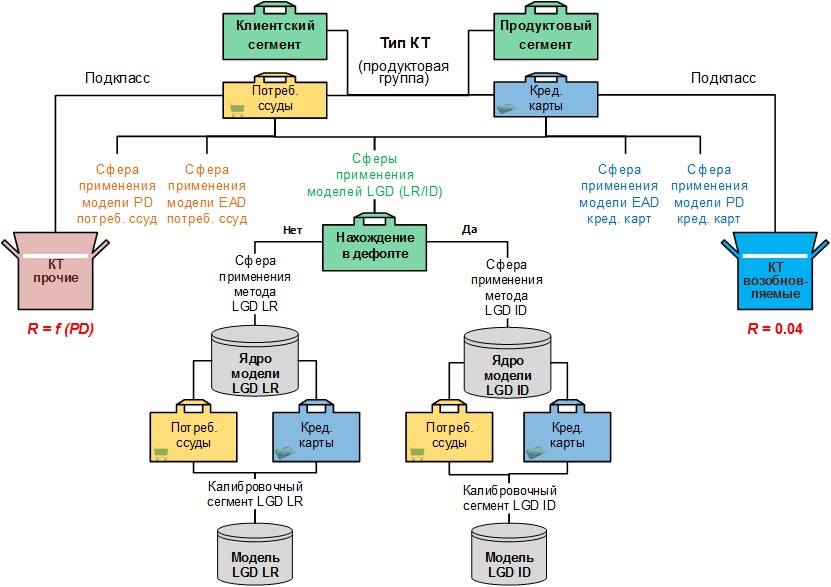

3. В сферу применения модели могут входить наблюдения (ссуда на дату) по ссудам:

1) из одной рейтинговой системы, соответствующие условиям конкретной модели;

Пример: в отношении рейтинговой системы ипотечных ссуд применяются две модели LGD, каждая – со своей сферой:

• модель LGD_WD – для ссуд, не находящихся в дефолте на отчётную дату;

• модель LGD_ID – для ссуд, находящихся в дефолте на отчётную дату.

2) из разных рейтинговых систем (в т.ч. разных типов кредитных требований, классов/ подклассов кредитных требований).

Примеры:

1) единая модель LGD_WD для объединенного портфеля необеспеченных ссуд (разных типов);

2) единое ядро модели PD (скоркарта) для ссуд SME, раздельно откалиброванное для ссуд корпоративного и розничного классов.

4. Модель может включать несколько ядер, в т.ч. построенных разными методами.

Пример: а) в отношении рейтинговых систем ипотечных ссуд применяется модель PD с 2-мя ядрами (каждое – со своим составом факторов, например, по причине их

доступности или актуальности):

• для аппликативной модели – ссуды со сроком жизни от 0 до 3 мес.;

• для поведенческой модели – ссуды со сроком жизни свыше 3 мес.

5. На основе одного ядра может быть построено несколько итоговых моделей при выполнении их раздельной калибровки на разных калибровочных сегментах:

Пример: разработанная для всего ипотечного портфеля единая скоркарта откалибрована раздельно для разных частей этого портфеля, например:

• для ипотеки в-Москве/ не-в-Москве; или

• обеспеченной правами требования/ недвижимостью).

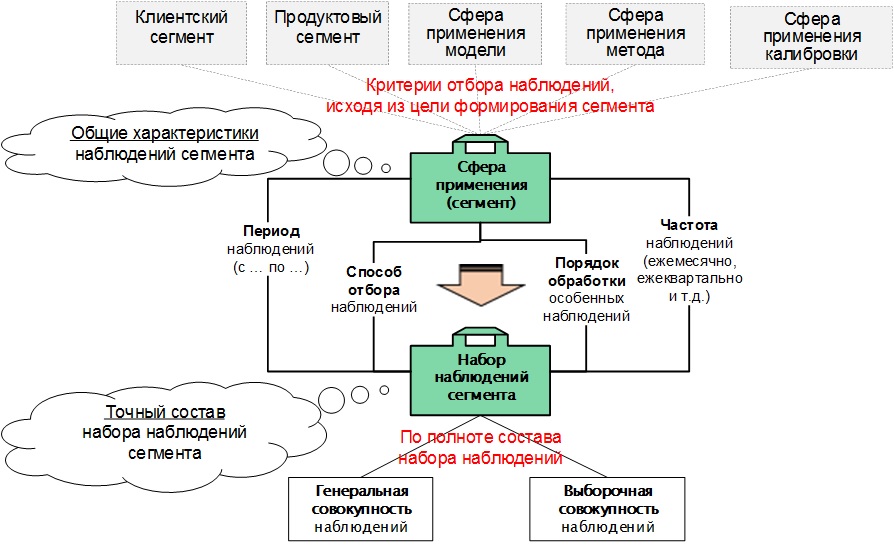

6. При моделировании из соответствующего сегмента (сферы) могут отбираться наборы наблюдений разного типа, формируемые по разным правилам.

Пример: для выполнения различных шагов моделирования могут браться:

• все ежемесячные наблюдения за весь требуемый период (их генеральная совокупность);

• часть ежемесячных наблюдений, в т.ч. за разные периоды разными способами отбора и с разной периодичностью (выборочная совокупность).

(*) ECB, Instructions for reporting the validation results of internal models. IRB Pillar I models for credit risk, 2019

Примеры структурирования рейтинговых систем

Типы кредитных требований – все ссуды соответствующего типа продуктов (продуктового сегмента);

Сфера применения модели – ссуды конкретного типа продуктов, соответствующие условиям модели;

Сфера применения метода – часть наблюдений по кредитным требованиям из сферы применения модели, используемая для построения (обучения) ядра

модели;

Калибровочный сегмент – часть наблюдений по кредитным требованиям из сферы применения модели, используемая для выполнения ее калибровки.

См. ниже дополнительные материалы во вложениях к данной статье.